委内瑞拉的油轮,压不垮国际油价(图)

2022-06-29

关键字:

来源:[互联网]

[中国石化新闻网2022-06-28]上周五(6月17日),布油暴跌接近5%,全球市场一片恐慌。这次暴跌,可以简单定义为"一艘油轮引发的悲剧"。

不过,熟悉期货的朋友也知道,大宗商品暴涨暴跌是常有的事情。最重要的是,这一次布油暴跌,是假摔,还是基本面发生了逆转?

1、原油真的要跌?

委内瑞拉可以说是”资源诅咒”的典型案例:石油资源丰富,但是国内经济、政治一团糟。

近几年,委内瑞拉内乱不断,货币贬值,经济衰退,国内粮食和医药短缺。但是在石油方面,委内瑞拉却是天选之子,石油储量高达3040亿桶,占全球储备比例17.8%,简直吊打一众中东土豪。在被制裁前的2016年,委内瑞拉的石油产量曾经高达每日250万桶。

所以,当拜登大开绿灯之时,全市场自然开始臆想国际原油市场回归正常。委内瑞拉的船还没开到欧洲,全球原油市场自己就先崩了。

首先,全球原油市场应声下跌。纽约原油期货下跌8.03美元,收于每桶109.56美元,跌幅为6.83%;伦敦布伦特原油下跌6.69美元,收于每桶113.12美元,跌幅为5.58%。

国内市场也在继续交易油价下跌。油服、化肥等前期受惠板块,都没有躲过一劫。

比如油服板块的中海油,自从回归A股后备受资金追捧,不到3个月时间上涨30%。原油暴涨,拥有油气一体化产业链的中海油,自然备受资金追捧。不过成也萧何败萧何,原油稍微崩一下,中海油也受到牵连,股价连跌4日,股价从20.49元下跌至17.1元,跌幅16.5%。

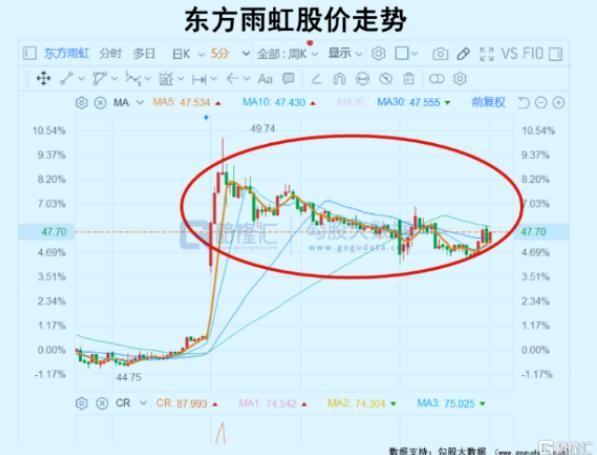

比如说防水板块,主要成本项是沥青,沥青是石油的蒸馏产物。当油价下跌,带动成本下跌时,东方雨虹、科顺这些防水龙头开始有资金愿意入场博弈。

委内瑞拉虽然储量是上是老大,但是因为常年被制裁,产量上是个弟弟。去年以来,平均每天的产量只有50万桶。

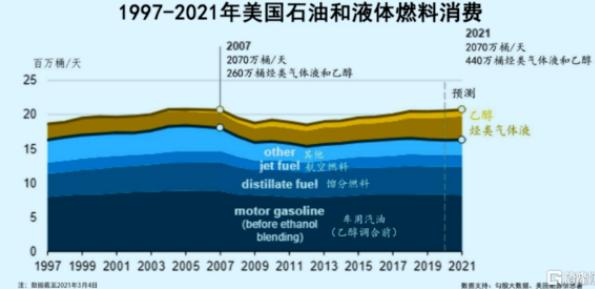

而全球目前的需求情况,根据EIA能源信息总署的数据,预计到2023年,全球石油需求大概是每天1.016亿桶,恢复至2019年的水平。

但是按照目前的产量9264万桶来看,差距很大,即使委内瑞拉可以瞬间回到受制裁前的水平——250万桶,也是杯水车薪,还要考虑俄乌战争中,受影响的石油产量。

很明显,委内瑞拉是一剂好药,但不是最后的解药。

巴菲特曾经介绍过石油股的投资:

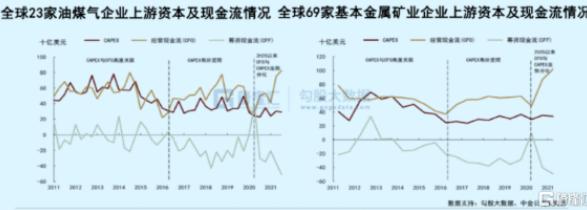

石油行业是一个重资本的行业,投资需要的资本大,投资周期长,收回成本时间可能长达5-6年。而过去5年因为油价的萎靡,导致美国能源行业的capex从2015年开始暴跌,这也早早埋下了伏笔,美国消费者早晚要付出代价,只不过疫情加速了这一个行为。

2、油价不跌,通胀如何?

不过,就在通胀的同时,商品的库存量很高,居民的消费能力是实打实的在下降。同样是中金给出的数据,美国批发商库存增速接近30年新高,零售商和制造商库存增速相对较高。

这也是通胀最可怕的地方,假如是正常的通胀,比如说2-3%,对社会秩序不会影响太大;而去到8%这种恶性通胀,性质完全不一样,因为这是社会里面一个阶层剥削另外一个阶层的现象。

举个简单的例子,整个社会有十瓶水和十个人,那么每个人都能喝到水,水的价格不会太贵,大概就是成本加成法;

假设条件变一下,10个人和5瓶水,但是大家的资产规模类似,那么水的价格也不会涨太多,谁能喝水,看命;

但是,假如条件再变一下,有5个人用不合理的方法攫取了大部分的社会财富,这个时候同样是10个人和5瓶水,那么水价会涨上天。这个时候5个富人不会有什么感觉,但是5个穷人要上街游行示威了。

分配不公的情况,从美国的劳动力市场,可以看到一点端倪。

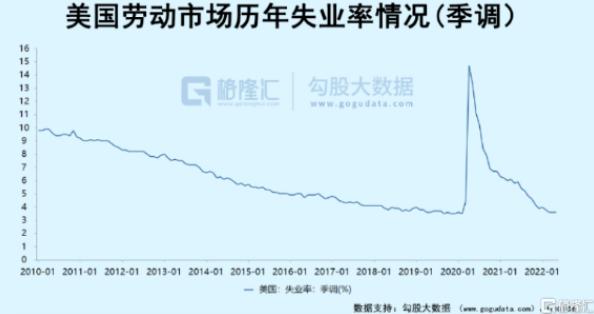

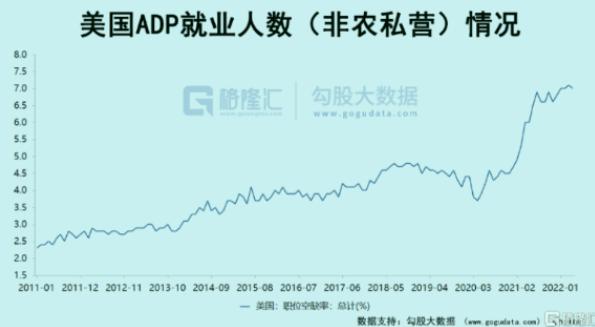

目前的美国劳动力市场,有一个奇特的景象:一方面失业率超低,已经回到了2019年的水平,另外一方面是劳动参与率处于低位,岗位缺失率大幅提升。

这一方面造成劳动力的不合理运用,另外一方面让本来不应该获取更多薪资的美国人,得到了钱。继续运作下去,就会形成严重的通胀螺旋,加息就是要打破这个螺旋。

3、通胀持续,如何投资?

开过车的人都知道,假如你在高速上以180迈的速度奔驰,突然前方出现了一个障碍物,这个时候你要躲过去,一定不是那种缓慢的刹车,这个刹车一定会让车里的人抖上三抖。

而这一次美国的通胀达到历史级别的8.6%,背后其中一个原因是大量的垃圾企业,获得了本不该获得的钱,也导致本不该获得高薪的人,获得了高薪。

要根治这个问题,势必带来大量的失业,然后社会才会回归正常,看起来是很难软着陆了。

要不就是慢慢刹车,可能导致漫长的通胀,像1970年那样;或者就是急刹车,带来严重的衰退,像1980年那样。

是长痛还是短痛,就看美联储的决心了。

假如是长痛,那么大宗商品,比如原油,还有机会继续维持在高位,因为目前的原油供应是不足的;

假如是短痛,那么无论是上游大宗,还是下游各种消费零售新能源汽车,都无可避免会受到影响。