炼油化工常用的催化剂类型(图)

2024-09-25

关键字:

来源:[互联网]

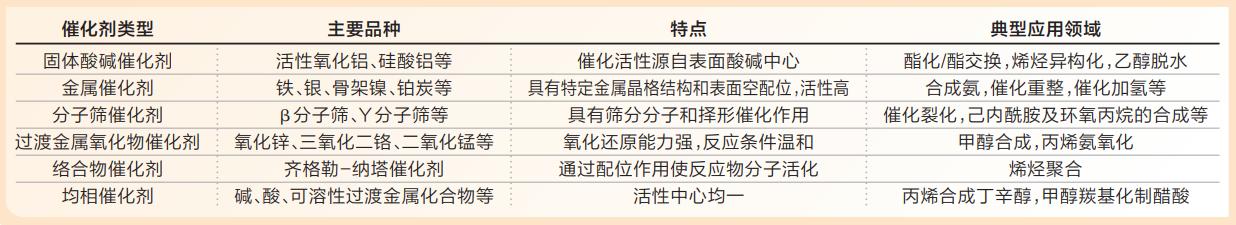

[中国石化报 2024-09-24]绝大多数催化剂由活性组分(主催化剂)、载体和助催化剂组成。工业上常用的催化剂类型如下:

国内外炼油化工催化剂市场现状

据统计,2023年全球炼油化工催化剂市场价值约261.83亿美元,比上年增长约1.2%。随着催化剂应用领域的拓展及下游产业规模的扩大,未来全球催化剂市场规模将呈持续扩大态势。预计2023~2028年全球炼油化工催化剂市场年均复合增长率为1.2%,2028年将达274.59亿美元。从地区分布看,我国和北美是全球炼油化工产业规模最大、发展增速最快的国家和地区,因此炼油化工催化剂市场规模较大,合计价值占比超过50%。在2021年前后,我国炼油和乙烯产能均已超过美国,成为世界第一石化大国,炼油化工催化剂市场规模位居第一。

从应用领域看,炼油催化剂占24%、化学工艺催化剂占35%、聚合催化剂占41%。其中,流化催化裂化(FCC)催化剂需求量最大,占比约81%;加氢裂化、加氢处理、加氢脱蜡等加氢催化剂占13%;石脑油重整和异构化催化剂占4%;其他占2%。随着全球清洁燃料需求增长,汽柴油产品向降烯烃、低硫化方向发展,未来炼厂加氢处理催化剂需求量将进一步增长。在新的催化剂配方和工艺取得突破的前提下,轻质石脑油异构化逐渐成为提高汽油辛烷值的重要途径之一,促进了异构化催化剂的消费。此外,“油转化”进程加快,用于多产轻质烯烃和芳烃的炼油催化剂(如深度催化裂化催化剂和重整催化剂)用量增速也将有所提升。

据统计,我国炼油化工催化剂产能超过65万吨/年,年产量44.6万吨,其中化学工艺催化剂市场规模增速最快。

全球炼油化工催化剂主要供应商情况

全球炼油化工催化剂主要供应商大致分为五类:第一类是拥有基础原材料专属或受控来源的公司,例如英国庄信万丰,是南非勒斯滕堡铂金矿的唯一市场经销商,也是全球最主要的贵金属分销商之一,在贵金属催化剂领域具有明显优势;第二类是自身有大量催化剂需求的公司,例如日本触媒(马来酸酐和环氧乙烷的氧化催化剂)、巴斯夫(各种石化催化剂)、中国石化(多种炼油和石化生产催化剂);第三类是拥有核心生产技术的公司,例如美国格雷斯(拥有先进的二氧化硅合成与改性技术)和科莱恩(拥有成熟的分子筛技术);第四类是选择催化剂作为核心业务领域并拥有专门制造厂的化工公司,例如赢创(用于精细化学品选择加氢的金属催化剂)、雅宝等;第五类是配套专有技术、为技术许可方供应催化剂的技术公司和工程公司,例如霍尼韦尔UOP(MTO催化剂、连续重整以及甲苯歧化与烷基转移催化剂)、阿克森斯(连续重整、选择加氢与异构化催化剂)和日本日挥触媒化成等。

从产品种类、生产规模、综合竞争力水平看,全球炼油化工催化剂主要供应商有美国格雷斯、陶氏化学、埃克森美孚、霍尼韦尔UOP,德国巴斯夫,英国庄信万丰,丹麦托普索,日本日挥触媒化成,法国阿克森斯等。

国内最大的催化剂供应商是中国石化催化剂公司,拥有炼油化工催化剂生产装置37套,产品涵盖炼油、聚烯烃、有机原料、煤化工用催化剂、吸附剂及助剂六大类近300个品种,产能达到24万吨/年,占我国炼油化工催化剂产能比例超过1/3,其母公司中国石化是我国最大的催化剂消费企业。中国石化多种催化剂产品还远销欧洲、美洲、东南亚、非洲等国际市场。此外,我国还有中触媒、抚顺新瑞、淄博齐茂、凯达科技、北京高新利华等多家民营催化剂公司。

总体上看,国外催化剂生产已有上百年历史,全球炼油化工催化剂主要供应商的产品种类繁多且性能优良,具有较强的市场竞争力,占据了中高端催化剂市场的大部分份额。随着国内炼油化工产业的发展,催化剂的国产化替代工作取得积极进展,但关键性指标及产品迭代速度与全球炼油化工催化剂主要供应商相比仍存在一定差距,贵金属催化剂、专用化学品生产用催化剂等高端产品主要依赖进口,国内催化剂企业仍需加快提升催化剂研发能力,开发先进制备工艺,提高催化剂质量与技术含量。